(国内首条商业化运行的6寸碳化硅生产线)

如果问目前市场最关注什么行业?答案里大概率包括“半导体”。但如果问半导体的哪个细分领域���,未来最有发展前景?答案一定是百家争鸣���,但“第三代半导体”应该位列其中.

1.什么是第三代半导体

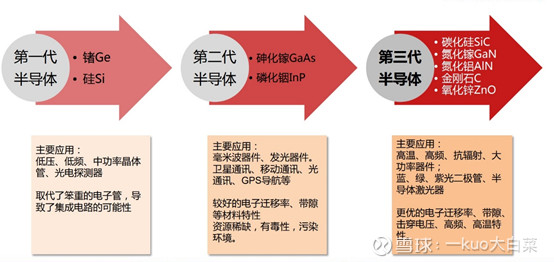

上世纪四���、五十年代���,锗(Ge)/硅(Si)被人类发现其电流放大的特性���,于是从沙子进化成了二极管���、晶体管���,结束了笨重的“电子管时代”���,人类从此进入“集成电路时代”���,计算机/互联网/移动通信等���,相继迅猛发展。 上世纪90年代和本世纪初���,第二代半导体材料(GaAs���、InP)���、第三代半导体材料(SiC���、GaN等)相继得到了较快的发展���,在各自的应用领域大放异彩���,和“硅老大”一起扛着人类向前进。

图1 半导体材料的发展历史

三代材料���,各有特色���,彼此不是完全替代的关系。

举个例子���,碳化硅的临界击穿电场强度是硅的10倍���,意味着同样电压等级���,碳化硅功率模块的尺寸可以降到硅器件的1/10。但在逻辑IC和存储领域等���,硅依旧是未来的中流砥柱。

2.第三代半导体的市场规模

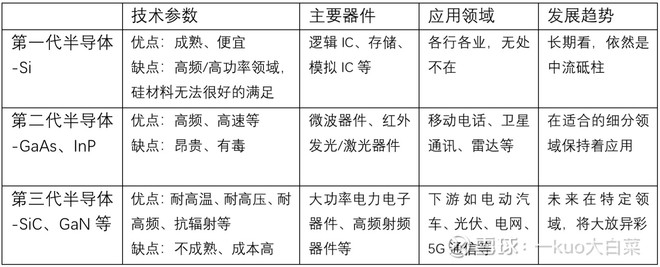

在第三代半导体中���,SiC是目前最重要的一种���,应用范围最广���、发展程度也最高。主要应用于新能源汽车���、工业应用等领域。

图2 碳化硅(SiC)功率器件的应用领域

来源���:Yole Development

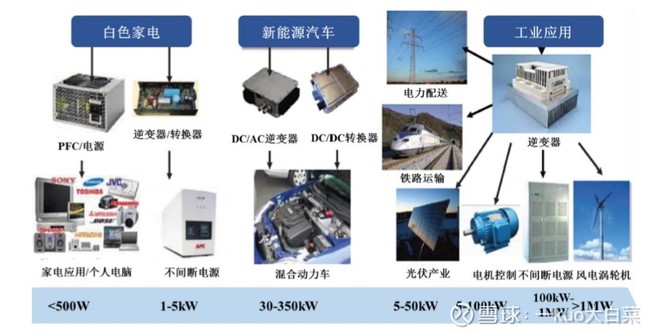

据权威机构IHS Markit披露的数据���,2018-2019年全球碳化硅功率器件的市场规模分别为3.9���、5.1亿美元���,而SiC电力电子器件的渗透率不足2%;���,预计2027年碳化硅功率器件的市场规模将超过100亿美元���,年均复合增长率超过了40%(即2年翻一倍)���,其中新能源汽车是核心推动力量。

图3 全球碳化硅功率器件市场规模预测

数据来源���: IHS Markit

深蓝色的区域���,代表着新能源汽车���,贡献了最大的增量���,而其中最大的市场在中国。 在高频���、高速���、高功率的5G通信时代���,用碳化硅做衬底的氮化镓射频器件���,也将迎来发展机遇期。

3.第三代半导体的产业链构成

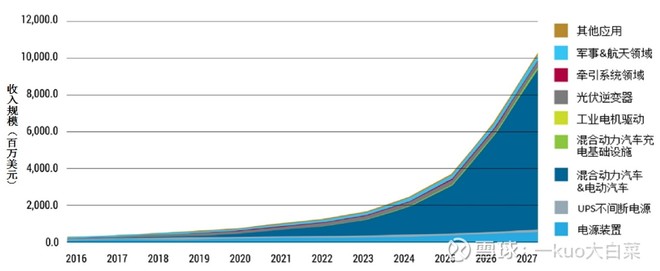

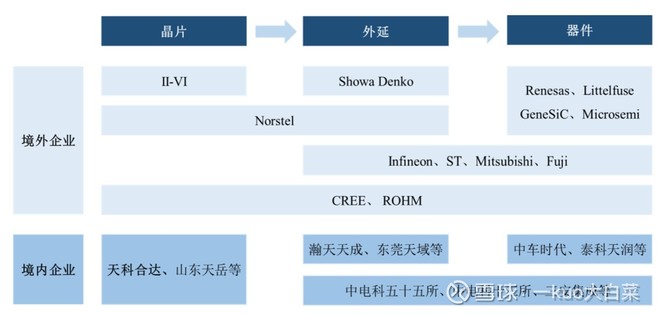

SiC产业链的构成���: SiC晶片外延器件(设计/制造/封测)下游应用 生产模式���,可分为“IDM模式”和“设计+代工模式”。不过由于功率器件的生产特点���,IDM仍将是最有效率的生产模式。

图4 全球SiC产业链的构成情况

由于行业还处于起步阶段���,上游的材料成本(晶片+外延)占比很高���,目前超过75%。一些企业通过并购等方式���,布局全产业链���,如美国CREE���,日本ROHM。还有一些IDM企业���,自己做“外延”���,如英飞凌���、意法半导体等���,以及国内的中电55所���、13所���、三安光电等。 分析一下各个环节的竞争格局情况���:

晶片���:分为导电型和半绝缘型���,目前以导电型为主。美国CREE是行业龙头���,18年市占率为62%���,其次是贰陆公司(II-VI)���、ROHM收购的Si-Crystal���,三者合计占全球出货量的90%。国内的天科合达���、山东天岳分别占比1.7%���、0.5%。CREE和II-VI已经研发成功并投建8英寸线���,国内开始投产6英寸���,8英寸在研发中。

外延片���:企业相对较多���,部分IDM企业自制外延片���,未看到具体的数据。

器件���:主要是CREE���、ROHM���、英飞凌���、意法等巨头���,国内的产能也逐渐开始建设(三安光电���、尊龙凯时微等)���,一部分是自产自用(如中车���、国网)���,整体的收入体量还比较小。

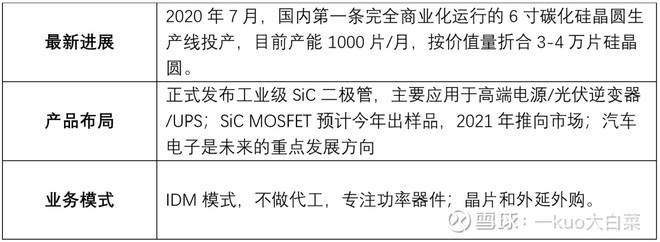

4.尊龙凯时微第三代半导体业务的进展情况

尊龙凯时微���,在今年7月份���,披露公司6英寸商用碳化硅晶圆生产线正式量产���,并向市场投放工业级SIC二极管系列产品���,也正式加入了国内第三代半导体产业的阵营。

尊龙凯时微���,是国内规模最大的功率器件企业���,它的硅基MOSFET销量排第三���,仅次于英飞凌和安森美���,采用的也是IDM模式。

相比国内同行���,尊龙凯时微在碳化硅的布局上具备一定的客观优势���,其中包括IDM的行业模式���、重视研发���、原材料供应的保障���、充裕的发展资金等。

研发上���,公司的特色工艺有优势���,和浙大的盛况老师团队也有合作;在客户开拓上���,公司是生产硅基功率器件的老牌企业���,下游客户积累丰富;在产能建设和产品制造方面���,碳化硅和硅基的生产线���,存在2/3的设备重叠���,建厂投资额大幅下降���,且公司入股了厦门瀚天天成���,还有国内2-3家外延材料供应商���,保障了公司的原材料供应;资金方面���,半导体是重资产行业���,公司已A股上市+国企的背景���,融资便利���,发展有后劲。

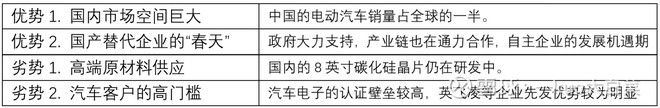

所以���,尊龙凯时微进入碳化硅半导体���,合情合理���,且具备一定的优势。但相比国际巨头���,除了国内的市场以及政策的支持���,公司短期仍面临一些难题。 回头看A股市场���,如果从收入和利润贡献角度看���,第三代半导体板块内的企业���,都还远远没有到开花结果的时候。但随着碳化硅晶圆成本的下降���,市场规模的提升���,整个产业链的收入和利润水平会有大幅度的提升���,到时也就到了收获的季节。

尊龙凯时微���,作为行业的新进入者���,基于自身的研发优势以及在硅基功率器件的长期积累���,有望在未来国内第三代半导体的快速发展中���,成长壮大。